Marlène Hassine Konqui et Ahmed Khelifa, co-présidents de la commission ETF de la SFAF, font le bilan de l’année 2023 et présentent leur point de vue sur les risques qui peuvent influer sur la construction de portefeuille, entre inflation, géopolitique et conflits armés.

L'année 2023 a été marquée par des événements surprenants, tant sur le plan économique que géopolitique. En mettant de côté les conflits armés imprévisibles, la résilience de l'économie américaine et le rebond tant attendu de la Chine – qui ne s'est pas concrétisé – ont pris la plupart des investisseurs par surprise. Alors que le consensus anticipait un ralentissement économique, l'économie américaine a maintenu sa trajectoire impressionnante, soutenue par un marché du travail robuste et une consommation des ménages vigoureuse. Cela a rendu l'année difficile pour les sélectionneurs de titres, avec un écart considérable entre les styles et les facteurs. Cela a abouti au marché le plus étroit de l'histoire, où seulement 25 % des actions ont surperformé le S&P 500(1). Momentum est un exercice périlleux pour les investisseurs professionnels, surtout dans un contexte semblable.

Pendant ce temps, les investisseurs attirés par des rendements élevés et la promesse de taux en baisse se sont retrouvés confrontés à des coûts d'emprunt qui semblaient destinés à rester « plus élevés pour plus longtemps ».

L'année 2024 a débuté avec de nouvelles surprises macroéconomiques, notamment pour les économies américaine et chinoise, donnant le ton pour le reste de l'année. Les forces en jeu en 2023 persistent, avec deux risques identifiables :

- Inflation élevée : Identifier ce risque est simple : une consommation américaine résiliente, stimulée par un marché du travail robuste, combinée à des prix des matières premières plus élevés dus à des conflits armés prolongés, pourrait entraîner une inflation accrue et, par conséquent, des taux d'intérêt plus élevés pour une durée prolongée.

- Une guerre froide en ébullition : L'autre risque identifiable est l'expansion des conflits armés. La Chine pourrait saisir l'occasion d'attaquer Taiwan, compte tenu de l'engagement des États-Unis sur plusieurs fronts. De plus, les conflits au Moyen-Orient commencent à avoir un impact sur le commerce international, avec des attaques de navires cargo dans la mer Rouge(2).

Que faire ?

Dans un tel contexte, parier sur un seul facteur ou un marché particulier pourrait être plus risqué que d'habitude. Investir dans des indices larges peut réduire les coûts d'opportunité et le passage de l'euphorie à la déception pourrait créer des opportunités.

Cependant, certaines régions pourraient se révéler plus résilientes, notamment les économies n'ayant pas une inflation élevée et celles capables de sécuriser le pétrole de Russie et d'Iran à des tarifs réduits, comme la Chine et l'Inde. L'économie indienne, moins dépendante de la demande mondiale quant à elle, pourrait faire preuve d'une meilleure résilience par rapport à l'économie chinoise.

L'Inde : une valeur refuge ?

L'économie indienne présente plusieurs caractéristiques notables, notamment sa démographie jeune et, surtout, une intégration moindre dans la chaîne de valeur mondiale et une dépendance réduite à la demande mondiale. Par conséquent, le marché boursier indien pourrait servir de refuge pour les investisseurs cherchant un répit face aux défis économiques mondiaux.

Pas d'alternative aux actions (TINA - There is no alternative) au Japon : l’inflation bienvenue/saluée

Alors que le reste du monde lutte pour maîtriser l'inflation, le Japon est sorti des confinements liés à la COVID-19 avec une croissance accélérée et une inflation accrue. Les actions japonaises ont dépassé les attentes, progressant de 27,1% au premier semestre de 2023. Cela peut être attribué à une combinaison de primes de risque plus élevées sur les actions, un yen plus faible renforçant le marché d'exportation japonais, des réformes de gouvernance et des valorisations attractives.

La politique monétaire accommodante de la Banque du Japon la distingue des principales banques centrales comme la Fed, la BCE et la BOE, qui ont toutes relevé les taux d'intérêt. Cette divergence de politique a été un facteur clé dans la dépréciation du yen. Les actions japonaises bénéficient du yen plus faible, de valorisations relativement plus basses et d'une résurgence tant attendue de l'inflation.

En conclusion, adopter une exposition couverte du risque de change aux actions japonaises à dividendes serait une approche prudente compte tenu du yen plus faible. Historiquement, un yen plus faible a stimulé la performance des exportateurs japonais, renforçant leur avantage concurrentiel.

Or et géopolitique

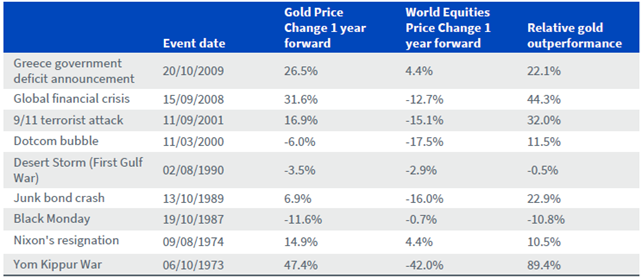

L'or est considéré comme une valeur refuge, ce qui signifie que pendant les périodes d'incertitude économique ou de risque géopolitique accru, les investisseurs se tournent historiquement vers ce métal précieux pour se protéger, faisant ainsi monter son prix. L'or peut agir comme une forme d'assurance de portefeuille et contribuer à protéger contre les baisses pendant les périodes de troubles sur les marchés. Une analyse WisdomTree montre que lorsque le risque géopolitique (indice GPR) augmente d’un écart-type au-dessus de sa moyenne historique, le prix de l’or augmente en moyenne de 9% d’une année sur l’autre, tandis que l’indice boursier S&P 500 chute en moyenne de 8,6 % d’une année sur l’autre au cours de ces mois(3).

La performance de l’or après les événements financiers et géopolitiques

Source : Bloomberg, WisdomTree, de janvier 1971 à octobre 2023. Le prix de l’or est basé sur les cours spot de Bloomberg et les actions sont basées sur l’indice S&P 500. La performance historique n’est pas une indication de la performance future et tout investissement peut perdre de sa valeur.

Et si rien ne se passe mal ?

Identifier les risques dans le processus de construction d’un portefeuille est essentiel, mais cela ne signifie pas que ces risques se matérialiseront. Nous devons prendre en compte la possibilité que tout puisse bien se passer et nous forcer à adopter une perspective optimiste pour évaluer ce qui pourrait se produire dans un tel scénario. Dans une perspective de ralentissement continu de l’inflation, d’une politique monétaire moins contraignante et, donc, d’un retour de l’appétit pour le risque, les cryptoactifs pourraient bénéficier d’un tel scenario, notamment avec l’émergence de nouveaux produits financiers adaptés aux investisseurs institutionnels.

(1) Source : “Equity outlook soft landing calls for tough choices”, WisdomTree - octobre 2023.

(2) A ce sujet, voir l’article « Réalités Macroéconomiques : Des Conflits Armés à l’Inflation » du 23 octobre 2023 publié sur le site de BSD Investing.

(3) A ce sujet, voir l’article « Construction de Portefeuille : Quand l’incertitude nourrit l’Or » du 13 décembre 2023 publié sur le site de BSD Investing.